1.3.2021

Proč je dobré důsledně sledovat Vaše příjmy a výdaje a jak se vyhnout zbytečným dluhům, jsme si ukázali v předcházejících dílech Finanční gramotnosti pro začátečníky. Předpokládáme tedy, že jsou Vaše finance v dobré kondici, nemáte žádné úvěry a podařilo se Vám vytvořit rezervu ve výši tří až šesti měsíčních výdajů. Co dále?

Spořit nebo investovat?

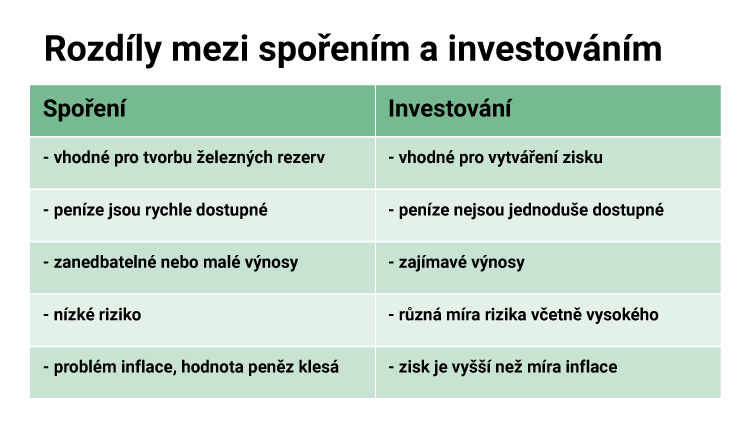

Obojí. Zatímco spoření je vhodné právě na vytváření tzv. železných rezerv, investování má za cíl přinášet Vám zajímavější zisk, ze kterého potom můžete financovat větší či dlouhodobější záměry.

Peněžní prostředky určené na rezervy odkládejte hned, jak Vám přijdou peníze na účet. Ideálním řešením je spořící účet a zřízení trvalého příkazu. Důležité přitom je, aby byly rezervy oddělené od peněz, které máte na běžném účtu k dispozici. V případě nečekaných událostí máte přístup k rezervě poměrně rychle, v některých případech i okamžitě.

Ve chvíli, kdy se Vám podařilo rezervu vytvořit, by další odkládání peněz na spořícím účtu nebylo příliš efektivní. Právě nastal vhodný čas na investování.

První kroky začínajícího investora: Stanovte si cíle

Na začátku bude potřebné definovat si Vaše cíle. Investování je vhodným nástrojem při střednědobých (například našetřit si na lepší bydlení nebo byt na investici) a dlouhodobých cílech (zabezpečit si zajímavou rezervu na důchod nebo našetřit dětem na studium). Zvažte přitom i to, jakou částku chcete investovat, jak dlouho budete moci nechat peníze pracovat, než je opět budete potřebovat, a jestli hledáte jen výhodnější spoření nebo i atraktivní výnosy.

Stejně tak je dobré si zjistit, jaký typ investora jste. Podle portálu banky.sk existují z hlediska schopnosti a ochoty snášet rizika tři hlavní typy investorů:

- Konzervativní investor - jeho cílem je udržet výši kapitálu a zabezpečit si přiměřený zisk, nerad vstupuje do rizika. Konzervativní strategie je také na místě v případě krátkodobých investičních horizontů.

- Vyvážený investor - jde mu o dosažení co nejvyššího možného výnosu a zhodnocení majetku v časovém horizontu třech až osmi let.

- Dynamický investor - maximalizuje svoje zisky i za cenu vysokého rizika, výkyvy a poklesy trhu vnímá jako příležitost k investici. Uvažuje v dlouhodobém časovém horizontu pět let a více.

Do jaké kategorie investorů patříte, vám pomůže dešifrovat i tento dotazník. Jestli se však stále neumíte zařadit nebo váháte mezi dvěma různými profily, zvolte si na začátek ten bezpečnější. Časem, až se na trhu s investicemi zorientujete, můžete svůj postoj přehodnotit a Vaše portfolio upravit.

Do čeho investovat?

Odpověď na tuto otázku bude záviset i na tom, jaké jste si stanovili cíle a investiční strategii. O investování hovoříme ve chvíli, kdy výnos pokryje nejen náklady a míru inflace, ale generuje vám zisk.

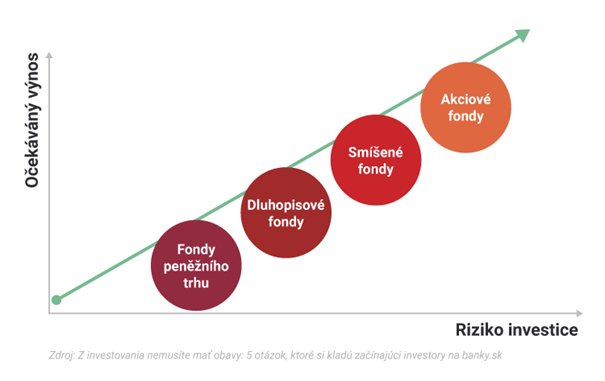

Začněte investicemi do fondů. Existují různé druhy fondů, určitě si mezi nimi vyberete takové, které Vám budou vyhovovat. Platí, že nejbezpečnější, ale zároveň nejméně výnosné jsou fondy peněžního trhu, nejrizikovější zase akciové fondy, které ale mohou přinášet velmi zajímavé výnosy.

Před volbou, kam investovat, pátrejte po informacích z relevantních zdrojů nebo od důvěryhodných finančních poradců, a podívejte se na vývoj jednotlivých fondů za Vámi stanovené období. Důležité jsou také informace o správcovských společnostech, které dané fondy spravují.

Máte vybraný fond. Co dále?

Pokud jste se rozhodli pro investici do konkrétního fondu, bude potřebné oslovit správcovskou společnost. Většinou působí přímo v konkrétních bankách či jiných podobných institucích. Založení fondu tedy nejčastěji vyřešíte přímo na pobočce konkrétní banky nebo prostřednictvím finančního poradce.

Není však úplně strategické přijít do jakékoliv banky a konzultovat svoje investiční záměry bez toho, abyste měli předem vybraný fond. Každá správcovská společnost Vám totiž nabídne její vlastní investiční fondy a nedozvíte se tak o atraktívnějších produktech konkurence.

Před vstupem do investičního fondu je dobré si uvědomit, že tato služba Vás něco bude stát.

Zaplatíte:

- vstupní poplatek (při každé investici do fondu)

- výstupní poplatek (když budete chtít Vaši účast ve fondu zrušit)

- správcovský + depozitářský poplatek (jednou ročně)

Výše vstupního a výstupního poplatku se pohybuje v rozmezí od 0 do 5 % a platí, že nebývají vysoké oba najednou. Můžete se tedy setkat s případem, že vstupní bude nulový a výstupní tříprocentní nebo naopak, ale jen ojediněle nastane situace, kdy budou oba poplatky na úrovni 3 %. Stejně tak může mít fond omezení ve formě minimální vstupní investice. Ta může být klidně v řádu tisíc nebo i desetitisíc korun. Ověřte si tyto informace dříve, než začnete řešit vstup do konkrétního podílového fondu.